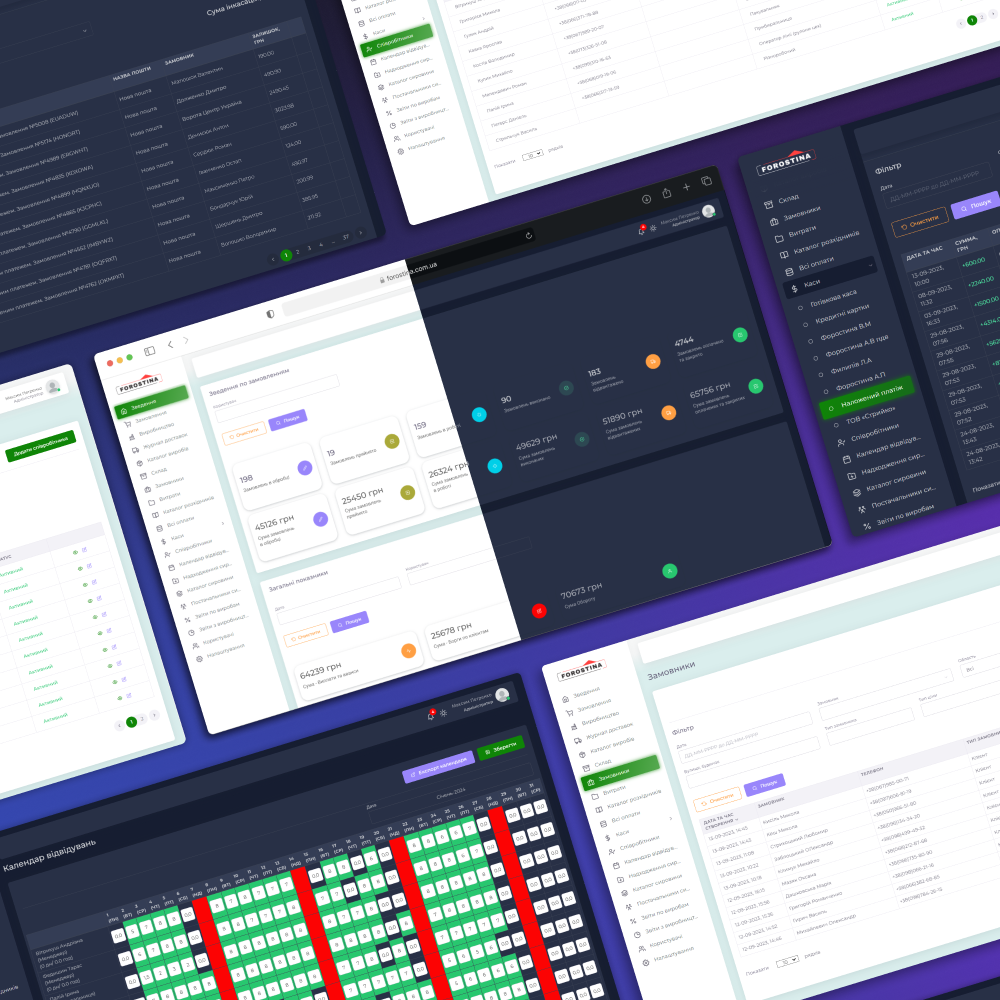

CRM для мікрофінансових організацій

Бізнес, пов'язаний з мікропозиками, завжди працює на високих оборотах: поки один погашає борг, інший продовжує позику, а третій – затримує платіж. Тут усе має бути під контролем, адже успішна мікрофінансова компанія – не та, яка видає більше позик, а та, яка вміє ефективно управляти даними, вибудовувати довгострокові відносини з клієнтами та мінімізувати ризики.

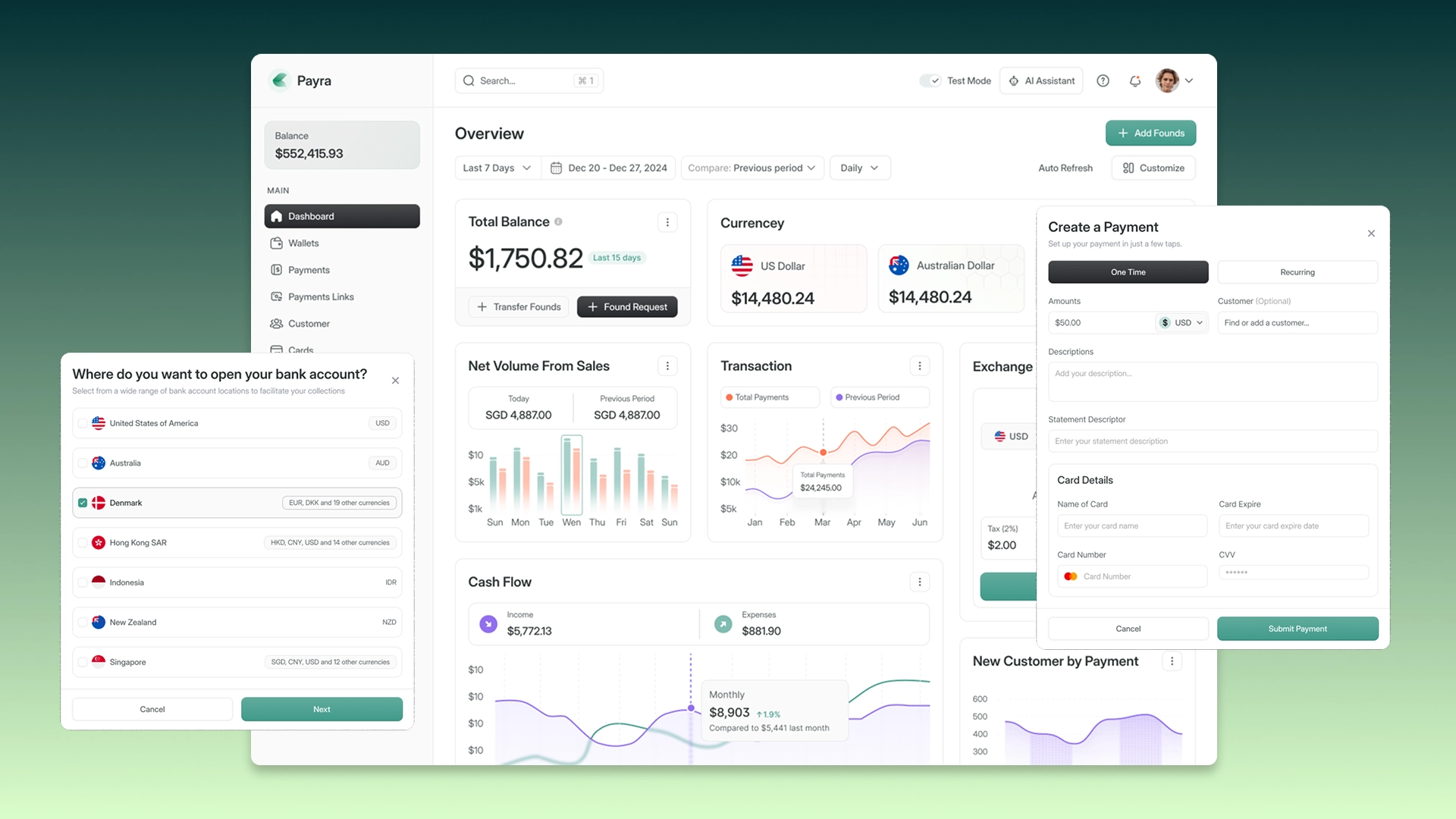

CRM для мікрофінансових організацій – це ключовий інструмент, який об'єднує всі процеси в єдину, керовану і прозору систему. Ця цифрова екосистема допомагає приймати швидкі і обґрунтовані рішення, автоматизувати рутину і підвищувати лояльність клієнтів.

AvadaCRM пропонує послуги розробки CRM систем для мікрофінансових організацій. Завдяки власній програмі, ви будете керувати бізнесом не через нескінченні дзвінки, таблиці і ручні узгодження, а з розумною системою, яка автоматизує рутинні завдання і дозволяє управляти даними.

Що таке CRM для мікрофінансових організацій?

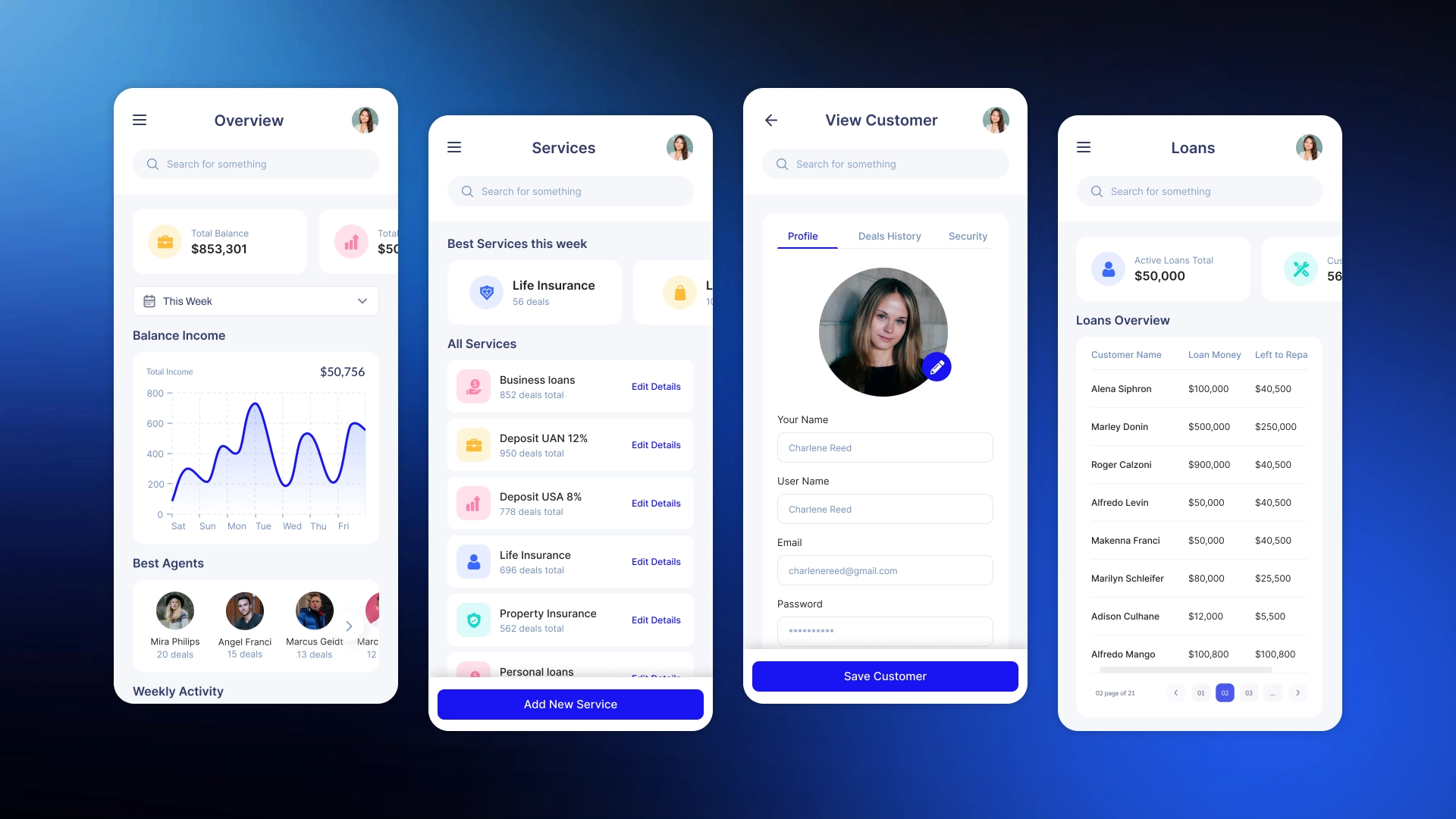

CRM для мікрофінансової організації – це система управління взаємовідносинами з клієнтами, адаптована під завдання і процеси фірм мікрокредитування, ломбардів, кредитних бюро. У цій програмі видно всі процеси: від першого контакту з клієнтом до повного повернення позики або передачі справи колекторам. Вона збирає й аналізує дані, допомагає автоматизувати перевірки, формує звіти, управляє маркетинговими кампаніями і навіть підтримує інтеграцію із зовнішніми сервісами – наприклад, державними реєстрами, системами кредитних історій, платіжними шлюзами.

На відміну від універсальних CRM, індивідуально розроблені рішення враховують специфіку сфери мікропозик: від скорингу позичальників і оцінювання платоспроможності до автоматичного контролю графіків платежів, взаємодії з колекторами та дотримання нормативних вимог.

Які проблеми вирішує автоматизація мікрофінансових організацій

Управління мікрофінансовими установами вимагає максимальної гнучкості та прозорості, балансу між швидкістю опрацювання заявок і управлінням ризиками. Такі організації регулярно стикаються з проблемами, які може вирішити кастомна CRM для МФО.

Високе навантаження на персонал

Ручне опрацювання заявок, дзвінків, платежів, продовжень договорів забирає багато часу, сил, уваги. Програма для управління мікрофінансовою організацією допомагає розвантажити співробітників, автоматизуючи заявки, нагадування, повідомлення.

Недостатній контроль над процесами

Без єдиної системи дані розкидані по відділах. CRM система для МФО об'єднує всю інформацію в одному інтерфейсі, надаючи керівництву повну картину про стан бізнесу.

Управління ризиками

Оцінка платоспроможності клієнтів – критичний етап у роботі мікрофінансових організацій. Інтеграція CRM із зовнішніми базами даних (бюро кредитних історій, держреєстрами, системами скорингу) дозволяє швидше і точніше ухвалювати рішення щодо видачі позик.

Дотримання нормативних вимог

Мікрокредитні організації зобов'язані зберігати й обробляти персональні дані клієнтів згідно із законом, вчасно здавати звіти, фіксувати фінансові операції. CRM для МФО спрощує виконання цих завдань завдяки вбудованим регламентам і шаблонам.

Висока плинність клієнтів

Конкуренція на ринку мікропозик стрімко зростає, і утримання клієнта – окреме завдання. В індивідуальну програму можна впровадити інструменти для автоматичної SMS- і email-розсилки, нарахування бонусів за повторні позики.

Швидке прийняття рішень

Коли клієнту терміново потрібні гроші, навіть зайві 15 хвилин очікування можуть коштувати вам угоди. CRM-система для мікрофінансових організацій унеможливлює затримки, обробляючи заявки автоматично, розподіляючи завдання між менеджерами, видаючи нагадування і повідомлення, підтягуючи історію.

Програма для МФО дозволяє прибрати людський фактор із рутинних завдань, прискорити обробку заявок і знизити операційні витрати. Вона синхронізує роботу всіх відділів – від клієнтського сервісу до служби безпеки.

Функції CRM для мікрофінансових організацій

Кожен вид мікрофінансового бізнесу має свою специфіку, а отже, і різні завдання, які має вирішувати CRM. Залежно від напряму в систему впроваджують кастомні унікальні функції.

CRM для мікрокредитних компаній (мікропозики, мікрокредити)

Мікрофінансові організації, що видають короткострокові позики, вимагають оперативного ухвалення рішень і мінімізації ризиків неповернення. CRM для мікропозик включає інструменти, які автоматизують процес оцінювання клієнтів і управління позиками:

- автоматичний скоринг клієнтів на основі кредитних історій, внутрішніх правил оцінки;

- інтеграції з платіжними системами для моментального проведення платежів (наприклад, LiqPay), автогенерація QR-кодів для оплати рахунку;

- автоматичне формування та опрацювання заявок із сайту, мобільного застосунку, кол-центру;

- управління графіками платежів, простроченнями, автоматичні нагадування клієнтам через SMS, email, push;

- контроль заборгованості, можливість передання справ до колекторських агентств через CRM;

- аналітика за каналами залучення, ефективності менеджерів, відсотку повернення і неповернення;

- автоматичний розподіл заявок між менеджерами за заданими критеріями (географія, сума, джерело заявки);

- інтеграція з електронними підписами для безконтактного підписання договорів;

- налаштування гнучких правил ухвалення рішень про видачу позики – наприклад, відхиляти заявки, якщо у клієнта більше двох прострочень за останній рік.

CRM для ломбардів

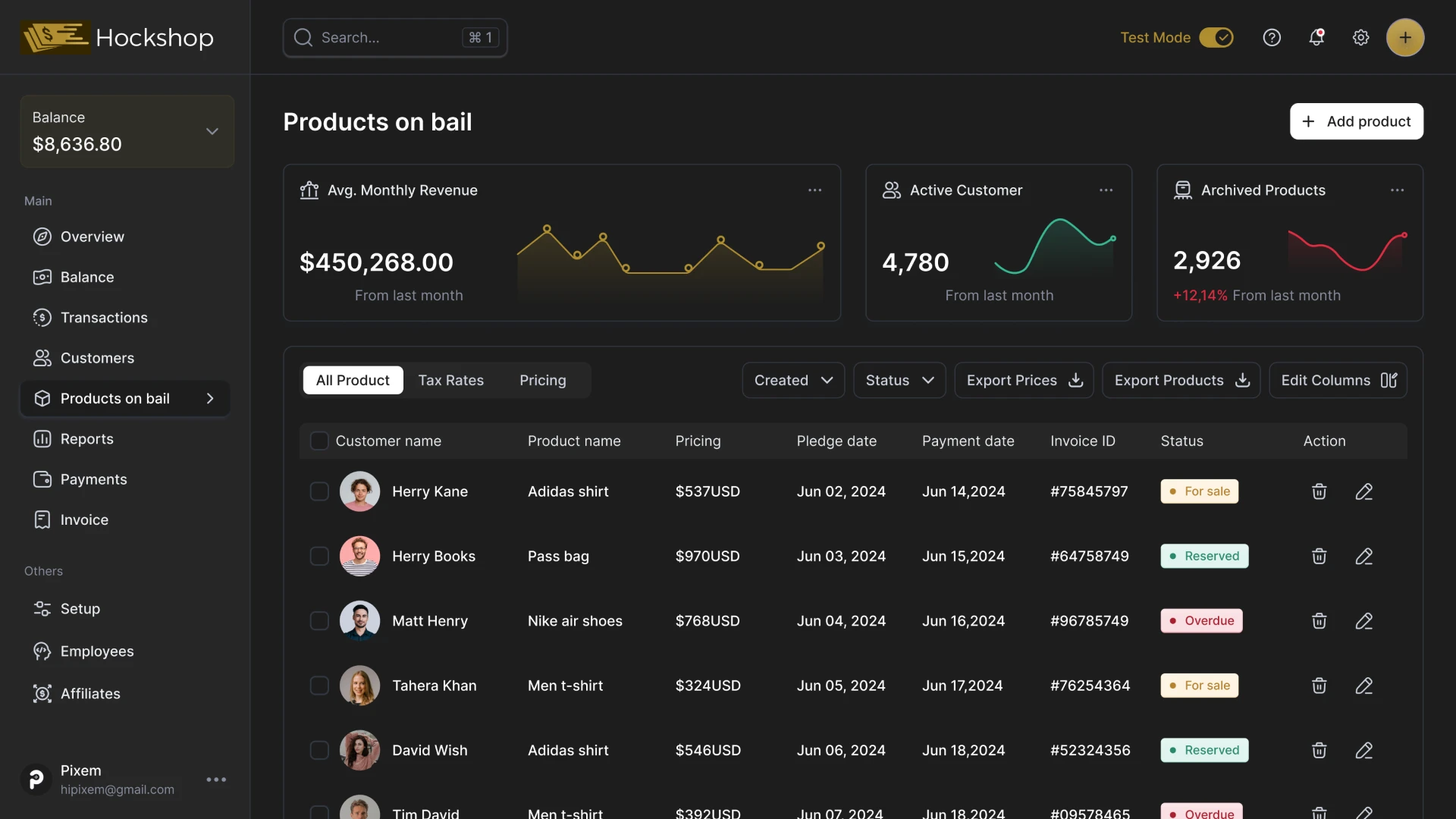

Ломбарди оперують цінним заставним майном і вимагають суворого обліку кожного об'єкта, контролю термінів зберігання і прозорої реалізації незатребуваних застав. Програма для ломбардів охоплює весь цикл роботи із заставами:

- облік заставного майна з прив'язкою фото, описів, оцінок, історії руху (приймання, повернення, реалізація);

- пошук предмета за штрихкодом, серійним номером або іншими параметрами;

- управління термінами зберігання, розрахунок відсотків, автоматичні повідомлення клієнтів про терміни викупу через SMS/email/push;

- інтеграція з онлайн-магазином або сайтом для продажу незатребуваних предметів;

- контроль залишків на складі, формування звітів за кожним об'єктом, автоматизація друку наклейок/штрихкодів;

- інтеграція з фіскальними реєстраторами та бухгалтерськими програмами;

- автоматичний друк чеків та інтеграція з фіскальними реєстраторами;

- формування фінансової звітності по виручці, маржинальності реалізованих товарів, за кожною філією, менеджером, напрямком діяльності.

CRM для кредитних кооперативів

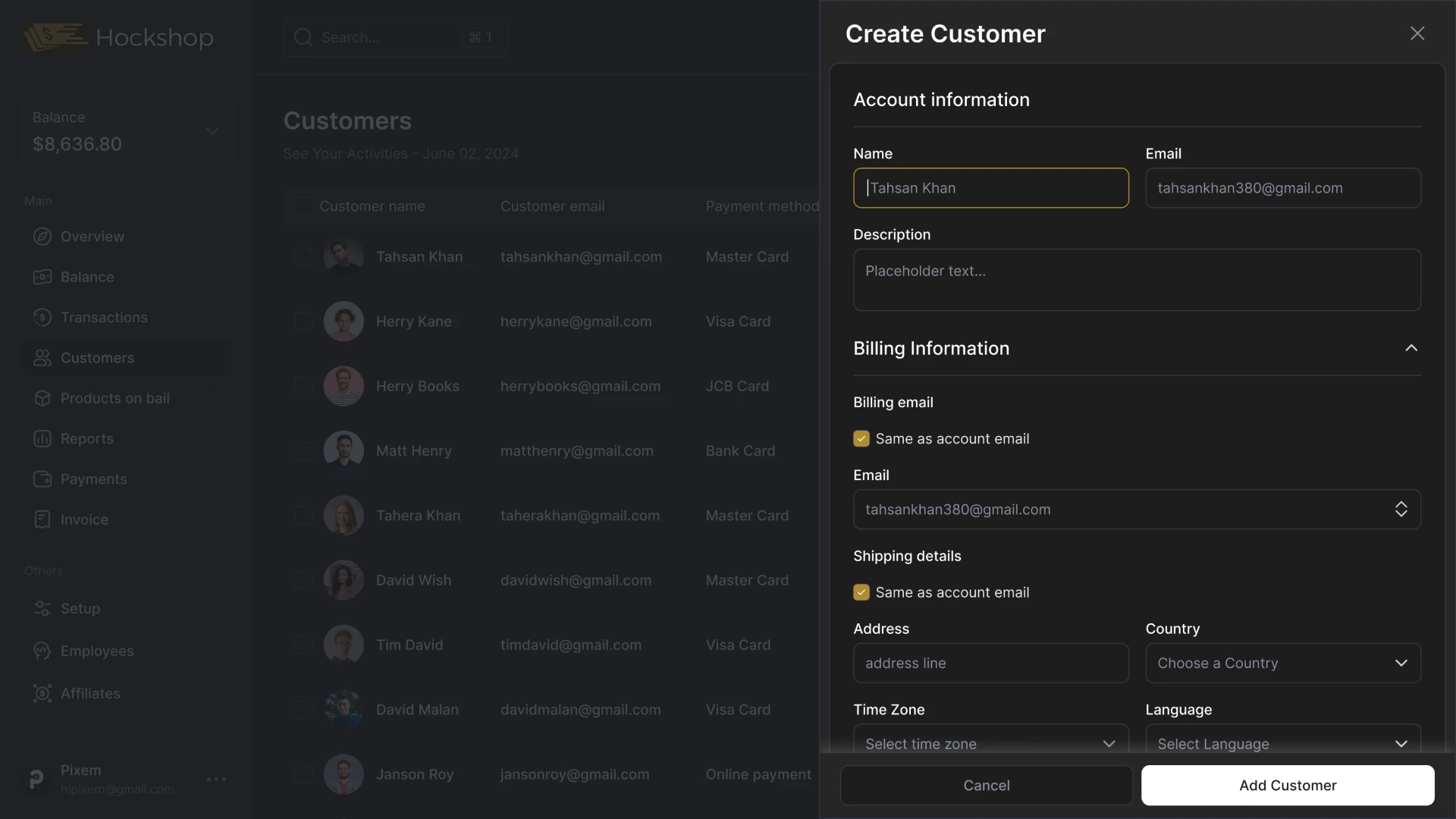

Кредитні кооперативи працюють з тривалими позиками і складною структурою членства, тому CRM для кредитної організації такого типу включає блоки для управління не тільки фінансами, а й взаємодією з пайовиками:

- облік пайовиків, їхні особисті дані, історія членських внесків, кредитне навантаження, історії участі;

- управління видачею і погашенням позик з побудовою індивідуальних графіків платежів;

- автоматичні повідомлення про платежі, заборгованості;

- модуль для організації та обліку зборів, голосувань, роботи зі зверненнями;

- звіти за фінансовими показниками, управління портфелем позик, прогнозування потреб у резервних фондах;

- управління статусами – новий, чинний, заблокований, виключений;

- розсилки повідомлень про збори, зміни правил, результати голосувань;

- інтеграція з бухгалтерськими програмами 1С, BAS, SAP;

- формування обов'язкової звітності для контролюючих органів.

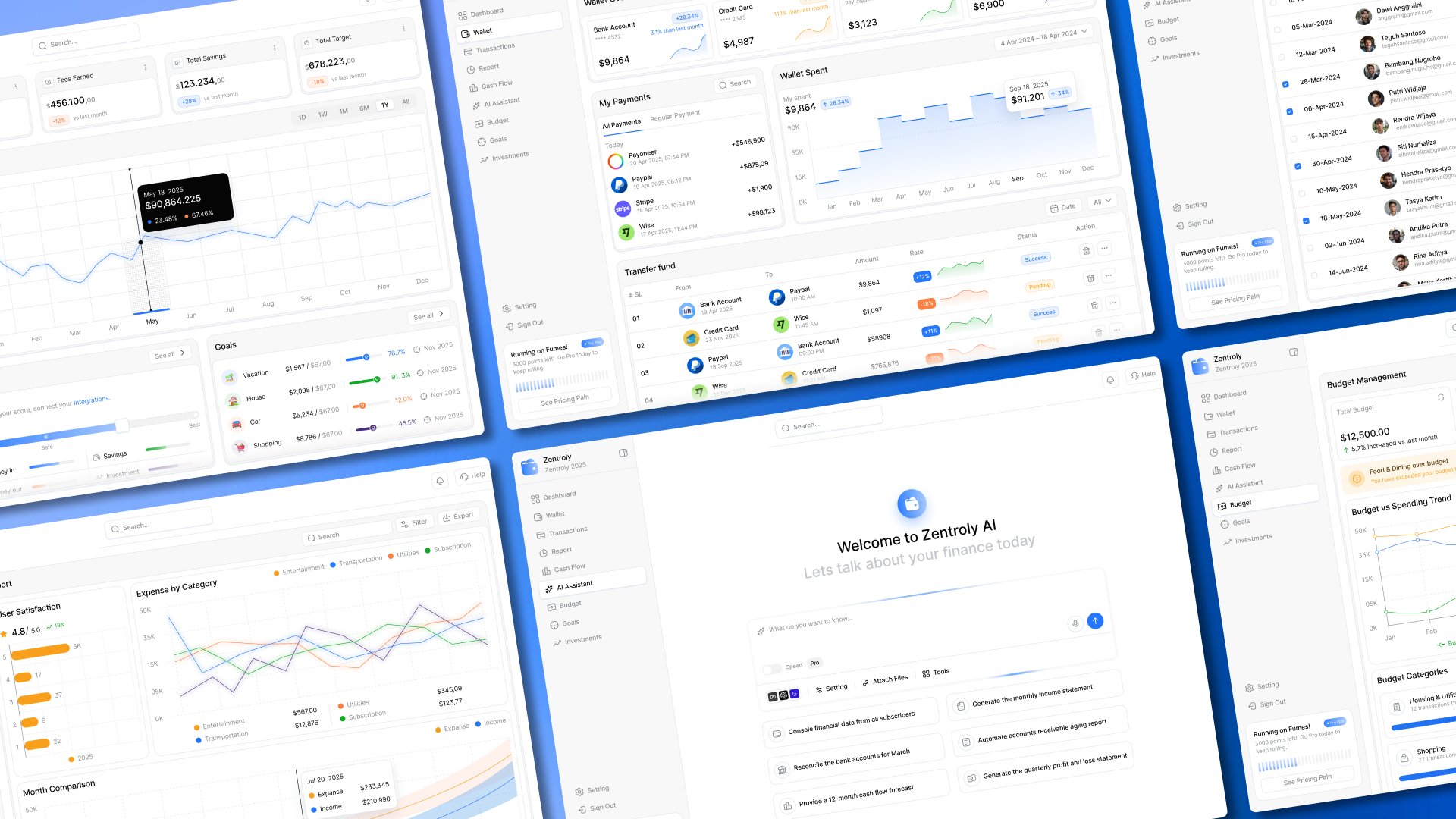

CRM для онлайн-МФО та fintech-стартапів

Онлайн-мікрофінансові організації та фінтех-стартапи працюють у цифровому середовищі, де критично важливими є швидкість опрацювання заявок, високий рівень автоматизації та зручність для клієнта. CRM для онлайн МФО будується навколо цифрових каналів обслуговування та інтеграції з зовнішніми сервісами:

- автоматичний скоринг клієнтів на основі даних із зовнішніх джерел (БКІ, соцмережі, цифрові профілі);

- миттєве схвалення і видача позики повністю в онлайн-режимі без візиту до офісу та автоматичне надсилання грошей на картку клієнта через API банків;

- інтеграція з електронними підписами, API державних реєстрів для перевірки даних, платформами ідентифікації особистості (BankID, Дія, KYC-провайдерами);

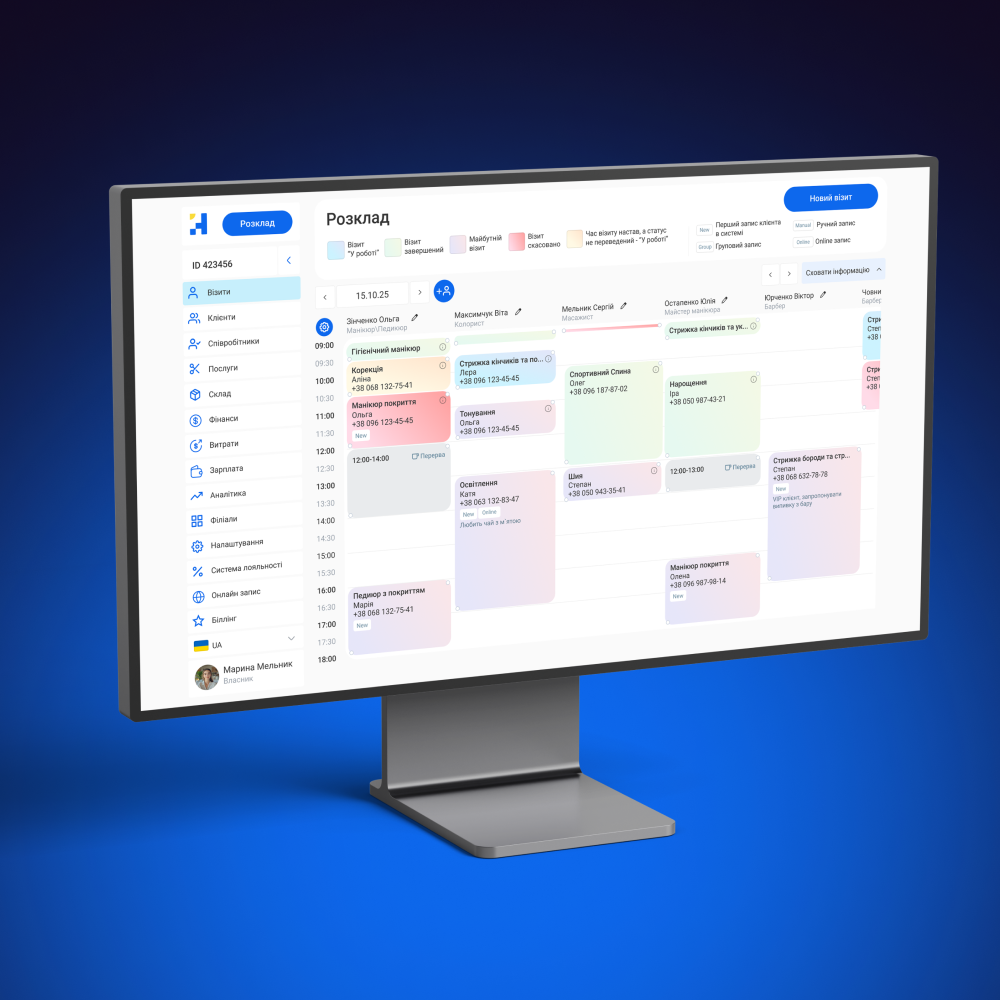

- управління омніканальними комунікаціями з клієнтами (чат-боти, месенджери, email, push);

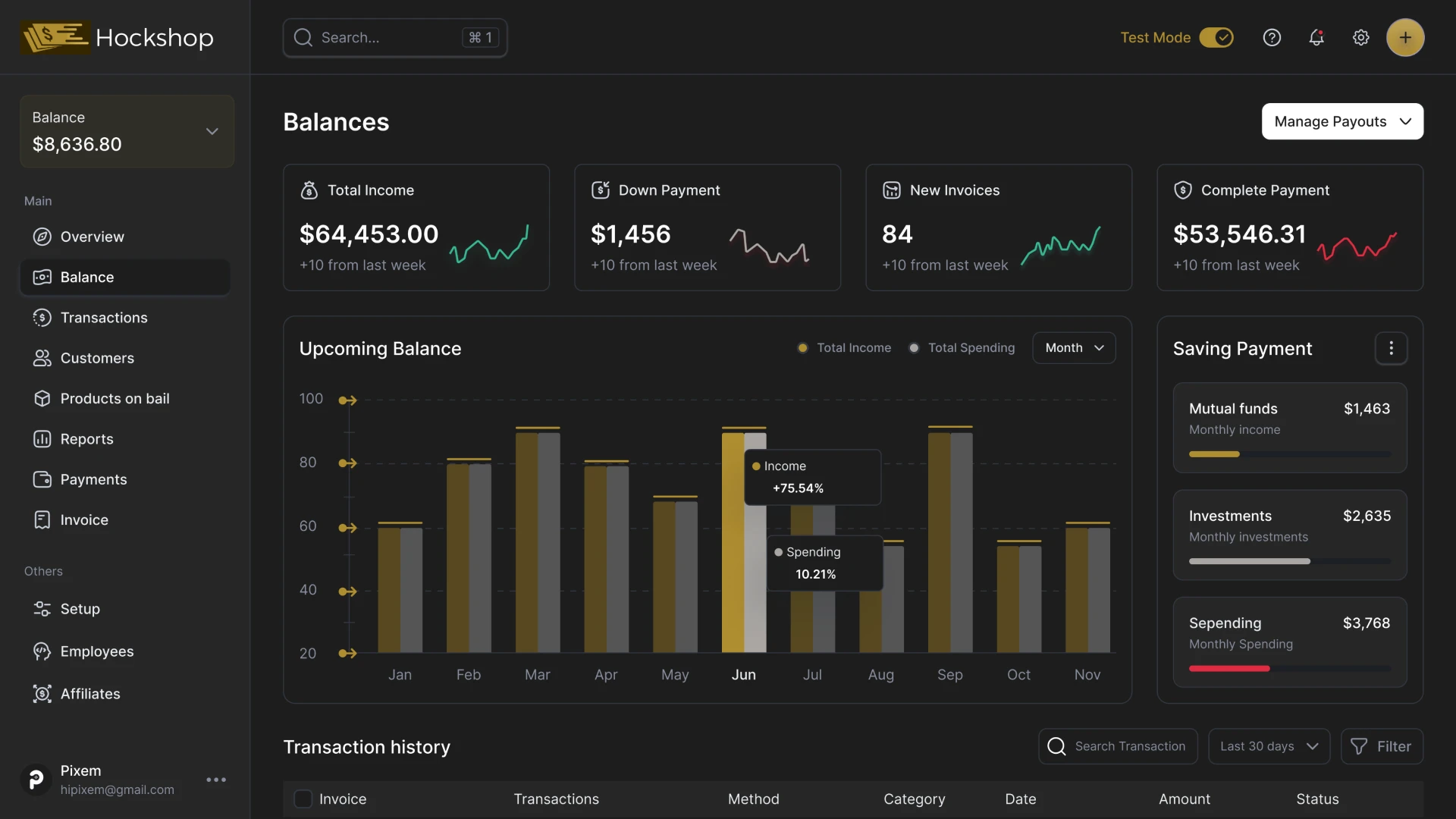

- адаптивні дашборди для моніторингу ключових метрик у реальному часі;

- інструменти A/B тестування оферів і кредитних умов для гнучкого налаштування продуктів;

- автоматизація антифрод-контролю, моніторинг підозрілих транзакцій;

- інтеграція з платформами видачі позик через мобільні додатки;

- автоматичні тригерні розсилки (наприклад, «залиште заявку просто зараз – знижка на відсотки»);

- налаштування автоматичних лімітів за географією, віком, типом клієнтів.

З нами ви отримаєте унікальну CRM систему для мікрофінансової організації будь-якого типу, максимально адаптовану під специфіку вашого бізнесу, яка забезпечить гнучкість, масштабованість і повну інтеграцію з уже наявною екосистемою.

Безпека даних у CRM для МФО

Для мікрофінансових організацій безпека даних – не просто вимога, а основа довіри клієнтів і відповідності законодавству. В індивідуальних CRM-системах ми реалізуємо комплекс багаторівневих заходів захисту:

- серверне шифрування даних із сучасними алгоритмами (наприклад, AES-256), захищає як потік інформації, так і статичні дані;

- система двофакторної аутентифікації (2FA) для всіх користувачів CRM-системи для мікрофінансових організацій знижує ризик несанкціонованого доступу навіть у разі компрометації пароля;

- розмежування прав доступу знижує ризик випадкових або навмисних витоків інформації, оскільки співробітники бачать тільки ті дані і функції, які необхідні для їхньої роботи;

- журнали аудиту і логи активності для відстеження підозрілої активності або відновлення ходу подій;

- резервне копіювання даних за розкладом зі зберіганням бекапів на ізольованих серверах забезпечує швидке відновлення в разі збоїв.

Безпека в CRM для мікрофінансових організацій – це важлива частина стратегії, яка охоплює технологічну та правову складові.

Етапи розробки CRM-системи

Розробка індивідуальної CRM-системи для мікрофінансової організації – це багатоетапний процес, який вимагає від розробників глибокої експертизи та уваги до деталей. Наша команда дотримується прозорого та клієнтоорієнтованого підходу на кожному етапі.

- Аналіз і визначення цілей автоматизації

Перший етап розробки системи управління для мікрофінансової організації – це аналіз бізнес-процесів, поточних завдань і стратегічних цілей. Аналітики занурюються в специфіку роботи компанії: вивчають, як оформляються заявки, обробляються дані клієнтів, ведеться облік платежів, заборгованостей і способи комунікації. Важливо виявити вузькі місця, які уповільнюють роботу або створюють ризики, визначити цілі впровадження CRM.

- Технічне завдання

На основі аналізу формують технічне завдання – ключовий документ, у якому описані всі вимоги до майбутньої CRM-системи. У ТЗ фіксують функціональні модулі, інтеграції, призначені для користувача ролі, сценарії використання, вимоги до безпеки даних. Також тут визначають нефункціональні параметри: продуктивність, масштабованість, кількість одночасних користувачів. Технічне завдання – це дорожня карта проєкту, узгоджена командою розробників із замовником, яка виключає непорозуміння і додаткові коригування.

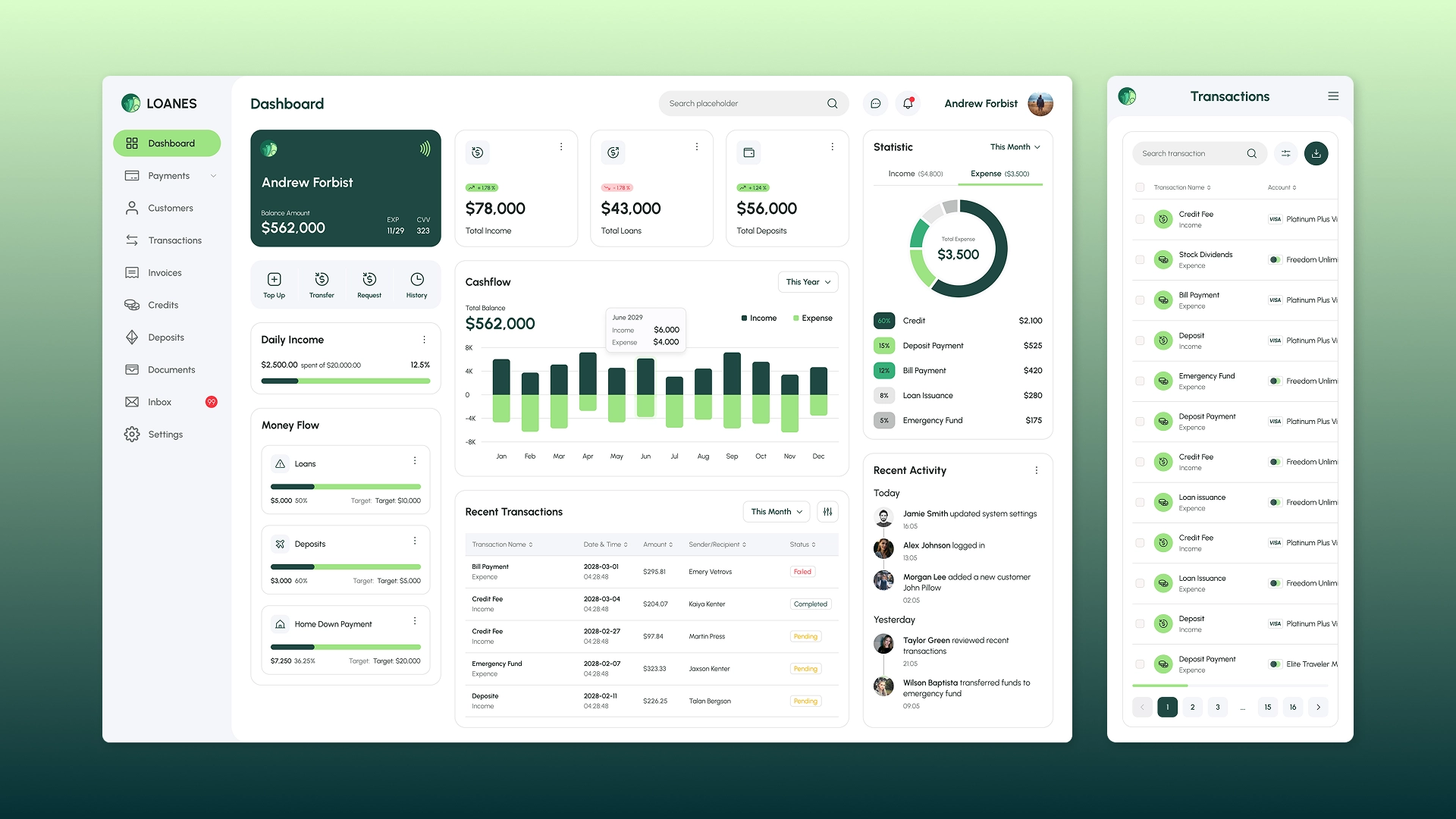

- Проєктування і прототипування

Після затвердження ТЗ проєктують архітектуру системи: визначають ключові компоненти CRM, їхню взаємодію, вибір бази даних, серверну архітектуру (моноліт або мікросервіси). Далі розробляють інтерактивні прототипи екранів у Moqups, Figma, Axure або Adobe XD, щоб продемонструвати замовнику, який вигляд матиме та працюватиме CRM ще до початку реалізації проєкту.

- Розробка UX/UI дизайну

UX/UI-дизайн – візуальна та функціональна частина програми. Насамперед дизайнери роблять основний акцент на юзабіліті – система має бути інтуїтивно зрозумілою для всіх співробітників, забезпечувати швидку навігацію, мінімальну кількість кліків для виконання завдань і доступ до важливих даних. У дизайні враховуються корпоративні кольори, брендбук, а також сучасні тренди – мінімалізм, адаптивність, легкі інтерфейси без зайвого перевантаження. Окрема увага приділяється інтерфейсам для мобільних пристроїв і планшетів, щоб система залишалася зручною навіть поза офісом.

- Програмний код

Ключовий етап розробки CRM для мікрофінансових установ – створення програмного коду. Щоб забезпечити швидку роботу і гнучкий інтерфейс, для фронтенд-розробки використовують такі інструменти, як React, Vue.js, Angular. Бекенд реалізують на таких мовах програмування як Python і Java, з використанням платформи Node.js, фреймворків і баз даних PostgreSQL, MySQL, MongoDB. Для обміну даними використовують REST API або GraphQL. На цьому етапі реалізують інтеграції із зовнішніми сервісами, налаштовують взаємодію з базою даних і забезпечують захист даних (наприклад, через шифрування, токенізацію, OAuth).

- Тестування

Після написання програмного коду система проходить багаторівневе тестування. QA-інженери перевіряють CRM на наявність багів, помилок логіки, вразливостей. Також комплексне тестування включає навантажувальні тести, перевірку коректної роботи інтеграцій, безпеки та юзабіліті. Мета – випустити стабільний і надійний продукт, готовий до роботи навіть в умовах екстремальної завантаженості.

- Реліз і впровадження

Цей етап включає перенесення CRM системи для МФО на сервер або розміщення в хмарному сховищі, налаштування доменних імен, SSL-сертифікатів, баз даних. Проводиться фінальне тестування в реальних умовах, виконується перенесення даних зі старих баз і навчання співробітників. Після релізу CRM поступово впроваджують у роботу, щоб не переривати бізнес-процеси, але вже з першого дня система починає економити час співробітників і знижувати витрати вашого бізнесу.

- Підтримка та розвиток проєкту

На цьому робота з CRM не зупиняється, програма потребує технічної підтримки, оновлень і масштабування в міру зростання бізнесу. Зворотний зв'язок від користувачів допомагає після запуску системи відстежувати логи, усувати неполадки, консультувати користувачів, оновлювати бібліотеки та серверні компоненти для підвищення безпеки. Паралельно ведеться робота над розвитком системи: додавання нових модулів, інтеграцій, поліпшення інтерфейсів. Такий підхід дозволяє CRM залишатися актуальною і максимально цінною для вашого бізнесу.

Чому варто замовити розробку CRM-системи для МФО в AvadaCRM?

Створення автоматизованої системи управління має на увазі не тільки написання програми, а й глибоке занурення в бізнес-процеси, правові вимоги і тонкощі фінансових операцій. Замовити CRM систему для мікрофінансових організацій краще у нас, тому що ми:

- маємо великий досвід у fintech-сфері, зокрема успішні кейси впровадження CRM для фізичних та онлайн-МФО, ломбардів і фінтех-стартапів, і розуміємо їхню специфіку – від розрахунку відсотків за позиками до інтеграції з AML-системами;

- розробляємо унікальні програмні продукти та адаптуємо готові програми, ми не пропонуємо шаблонних рішень – кожна розроблена нами CRM-система створена з урахуванням особливостей вашого бізнесу, масштабу діяльності та стратегічних цілей;

- надаємо виділені професійні команди аналітиків, проєктувальників, дизайнерів і розробників з великим досвідом, які слідкують за останніми тенденціями в IT-індустрії та володіють глибокими знаннями сучасних технологій;

- цінуємо довіру наших клієнтів, тому ви завжди будете в курсі перебігу проєкту, зможете вносити свої корективи й отримувати звіти про виконану роботу;

- залишаємося з вами надовго – оновлюємо, масштабуємо, допрацьовуємо систему в міру зростання компанії;

- застосовуємо сучасний стек технологій, щоб CRM була стійкою, масштабованою і швидкою.

Команда AvadaCRM не просто створює програмне забезпечення, а розробляє для вас власну цифрову екосистему, яка вирішує ваші завдання, а не створює нові.

FAQ

-

Чи підтримує CRM система для МФО управління декількома юридичними особами або філіями?

В рамках однієї CRM системи для мікрофінансової організації можна вести облік декількох компаній і філій в єдиній системі, з індивідуальними налаштуваннями для кожного бізнесу, включно зі звітами, користувачами та фінансовими показниками. Це дуже зручно для мережевих МФО, для яких важливо централізувати управління.

-

Чи можна підключити систему до POS-терміналів і касового обладнання?

Можливо забезпечити інтеграцію з POS-системами та касовими апаратами через драйвери або API. Тоді всі фінансові операції фіксуватимуться в CRM у реальному часі. Це спрощує бухгалтерський облік, ведення каси та звітності.

-

Чи можна в програмі автоматично генерувати звіти для аудиторських перевірок?

CRM-система для МФО може автоматично формувати звіти відповідно до вимог регуляторів, податкових органів або аудиторських компаній, експортувати їх у потрібних форматах і навіть відправляти за розкладом.

-

Чи можна впровадити в програму власні правила скорингу?

Можна налаштувати індивідуальні моделі скорингу, які дають змогу задавати власні формули, вагові коефіцієнти та критерії оцінювання позичальників.

-

Чи підтримує CRM інтеграцію з месенджерами?

CRM можна інтегрувати з популярними месенджерами (WhatsApp, Telegram, Viber, Facebook Messenger та ін.), щоб вести діалог з клієнтами, надсилати нагадування, пропозиції та сповіщення прямо з системи.

-

Чи може система автоматично продовжувати договори і нараховувати відсотки?

У CRM можна додати функції автоматичного продовження договорів, перерахунку відсотків і надсилання повідомлень клієнтам. Усі процеси будуть виконуватися за заданими правилами без участі оператора.

-

Чи є контроль лімітів видачі позик і автоматичні блокування?

В індивідуальній CRM-системі можна налаштувати ліміти за сумами, кількістю позик на день, категоріями клієнтів, регіонами та іншими параметрами, а також автоматичне блокування нових видач у разі перевищення цих лімітів.

-

Чи можна інтегрувати CRM з колл-центром і IP-телефонією?

Так, CRM можна пов'язати з Asterisk, Binotel, Zadarma, щоб дзвінки фіксувалися прямо в картці клієнта, а записи розмов зберігалися в системі.

-

Як забезпечується відповідність CRM вимогам законодавства?

Під час розроблення обов'язково враховуються актуальні норми законодавства (наприклад, GDPR, закони про захист персональних даних, вимоги до мікрофінансових організацій) на етапі аналізу та проєктування, впроваджуються юридично значущі механізми захисту даних, шифрування, проводиться аудит дій користувачів і регулярне тестування безпеки.

-

Як адаптована CRM програма для ломбарду України?

Програма для роботи ломбарду розробляється з урахуванням місцевого законодавства, особливостей обліку застав, роботи з клієнтами та інтеграції з касовими системами.